|

GS金融公司 $2,000,000 杠杆缓冲欧元斯托克50®2028年到期的指数挂钩票据 担保 高盛集团 |

|

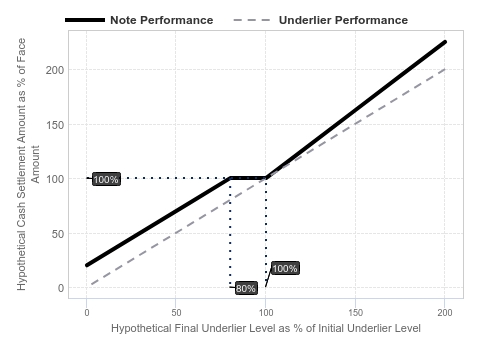

到期支付:您将在规定的到期日就您的票据获得支付的金额是基于从交易日到确定日(包括确定日)计量的标的的表现。

|

•

如果在确定日期的最终基础水平大于初始基础水平,您的票据的回报将为正,并将等于上行参与率次底层 返回。

|

|

•

如果最终的底层水平是等于或小于初始基础水平,但不超过缓冲金额,您将收到票面金额的票据。

|

|

•

如果最终的底层水平是小于初始基础水平超过缓冲金额,您的票据收益将为负值,并且您将损失最终基础水平低于缓冲水平的每1%您的票据面值金额的1%。你可能会损失笔记票面金额的很大一部分。

|

利息:票据不计息。 |

您应该阅读此处的披露信息,以更好地了解您的投资的条款和风险,包括GS Finance Corp.和高盛集团的信用风险,请参看PS-5页。

关键术语 |

|

公司(发行人)/担保人: |

GS Finance Corp./高盛集团 |

合计票面金额: |

$2,000,000 |

现金结算金额: |

在规定的到期日,公司将为每1,000美元面值的票据支付相当于以下金额的现金: |

|

•

如果最终基础水平大于初始基础水平:1000美元+(1000美元×上行参与率×基础回报);

|

|

•

如果最终基础水平等于或低于初始基础水平,但大于或等于缓冲水平:1,000美元;或

|

|

•

如果最终底层水平低于缓冲水平:$ 1,000 +($ 1,000 ×缓冲率×(底层回报+缓冲量))

|

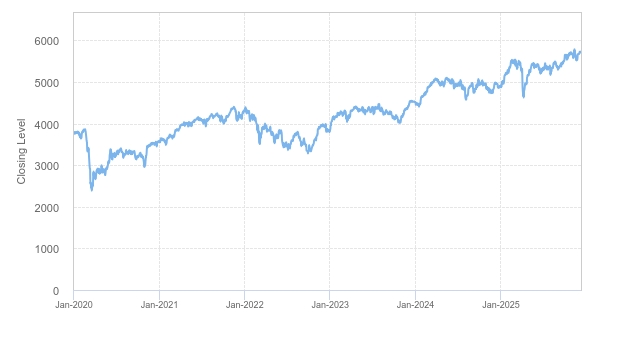

底层: |

欧元斯托克50®指数(当前彭博代码:“SX5E指数”) |

上行参与率: |

125% |

缓冲区级别: |

初始基础水平的80% |

缓冲量: |

20% |

缓冲率: |

100% |

交易日期: |

2025年12月10日 |

原始发行日期: |

2025年12月15日 |

确定日期: |

2028年12月11日* |

规定的到期日: |

2028年12月14日* |

初始基础水平: |

5,708.12,为日内水平或交易日标的收盘水平 |

最终底层水平: |

标的在确定日的收盘水平* |

基础回报: |

(最终标的水平-初始标的水平)↓初始标的水平 |

计算剂: |

高盛 Sachs & Co. LLC(“GS & Co.”) |

CUSIP/ISIN: |

40058WFM3/US40058WFM38 |

*可按随附的一般条款补充中所述进行调整

我们对票据在交易日/额外金额/额外金额结束日期的估计价值: |

每1000美元面额971美元,低于原发行价。额外金额为29美元,额外金额结束日期为2026年4月9日。见“你的票据条款在交易日期设定时,你的票据的估计价值小于你的票据原始发行价格。” |

原发行价格 |

承销折扣 |

发行人所得款项净额 |

票面金额的100% |

票面金额的1.2% 1 |

票面金额的98.8% |

1有关包含承销折扣的费用的更多信息,请参见“分配的补充计划;利益冲突”。

证券交易委员会或任何其他监管机构均未批准或不批准这些证券或通过本招股说明书的准确性或充分性。任何相反的陈述都是刑事犯罪。这些票据不是银行存款,不受联邦存款保险公司或任何其他政府机构的保险,也不是银行的义务或由银行担保。

高盛 Sachs & Co. LLC |

2025年12月10日定价补充第21173号。